El primer trimestre de Sartorius se caracteriza por la normalización de la demanda

Se confirman las perspectivas para todo el año: la incertidumbre sigue siendo elevada debido a la situación política y económica mundial

Después de que el negocio relacionado con Covid-19 y la acumulación de existencias por parte de los clientes hubieran desencadenado un fuerte impulso de crecimiento adicional en años anteriores, la normalización de la demanda en el grupo de ciencias de la vida Sartorius continuó a lo largo del primer trimestre de 2023, tal como se esperaba, y condujo a un descenso de los ingresos por ventas y los beneficios en los tres primeros meses del año. Para todo el año, la dirección de la empresa sigue esperando un crecimiento moderado de los ingresos por ventas y un margen de beneficios en torno al elevado nivel del año anterior.

"Las fuertes fluctuaciones de la demanda siempre plantean un reto particular; en este contexto, estamos satisfechos con el comienzo de 2023. Como era de esperar, la desaparición del negocio relacionado con Covid-19 y las continuas actividades de reducción de existencias por parte de los clientes se reflejan claramente en la evolución de los ingresos por ventas de la división de bioprocesamiento y, en menor medida, en la división de laboratorio. Como parte de nuestra gestión centrada en los costes, hemos ajustado las capacidades a corto plazo a la demanda actual, y seguimos asumiendo que los efectos de la normalización no desempeñarán un papel significativo en la segunda mitad del año. Por tanto, confirmamos nuestras perspectivas para todo el año 2023. No obstante, seguimos muy de cerca el impacto potencial de las actuales tensiones mundiales en nuestra industria. Como demuestran desde hace muchos años nuestras sólidas tasas de crecimiento de dos dígitos, independientemente de los efectos extraordinarios, los motores subyacentes del crecimiento en nuestros mercados están totalmente intactos. La demanda de productos biofarmacéuticos crece sin cesar y vemos cómo se abren paso nuevas terapias innovadoras. Por lo tanto, estamos ampliando constantemente nuestra cartera mediante la adquisición de líderes tecnológicos innovadores, como hemos hecho recientemente con la adquisición anunciada de Polyplus, y también estamos continuando nuestro programa de inversión", dijo el CEO de Sartorius, Joachim Kreuzburg.

Desarrollo comercial del Grupo

Tal como se esperaba, la normalización de la demanda, en curso desde el tercer trimestre de 2022, continuó en el primer trimestre de 2023 en todas las regiones, mientras que los ingresos por ventas relacionados con Covid-19 disminuyeron casi por completo. En los tres primeros meses, el Grupo Sartorius generó unos ingresos por ventas de 903 millones de euros, lo que corresponde a una disminución del 13,2% en monedas constantes (reportado: -11,9%) en comparación con el nivel excepcionalmente alto del período del año anterior. La contribución al crecimiento de las adquisiciones fue de aproximadamente un punto porcentual. Excluyendo el negocio relacionado con Covid-19, el descenso se situó en un rango porcentual medio de un solo dígito.

Tras un periodo del año anterior excepcionalmente fuerte, la entrada de pedidos alcanzó los 765 millones de euros (en monedas constantes: -32,0%, reportado: -31,2%), debido principalmente a la reducción de inventarios que los clientes habían acumulado durante la pandemia.

El EBITDA subyacente disminuyó un 22,1% hasta 272 millones de euros en los tres primeros meses del año como consecuencia de la caída de los ingresos por ventas y una base de costes más elevada. El margen resultante fue del 30,1%, frente al 34,1% del periodo anterior. Los efectos de los precios en las compras y los clientes se compensaron en gran medida.

El beneficio neto relevante fue de 116 millones de euros, frente a los 167 millones del primer trimestre de 2022. El beneficio subyacente por acción ordinaria se situó en 1,69 euros (periodo anterior: 2,44 euros) y en 1,70 euros (periodo anterior: 2,45 euros) por acción preferente. El número de empleados en todo el mundo era de 15.547 a 31 de marzo de 2023, frente a los 15.942 de finales de 2022.

Indicadores financieros clave

El Grupo Sartorius sigue teniendo un balance y una base financiera muy sólidos. A 31 de marzo de 2023, el ratio de fondos propios era del 36,7% (31 de diciembre de 2022: 38,1%), y el ratio de deuda neta sobre EBITDA subyacente se situaba en 1,8 (31 de diciembre de 2022: 1,7). El flujo de caja de las actividades de inversión fue de -137 millones de euros, frente a los -99 millones de euros del primer trimestre de 2022. La relación entre los gastos de capital (CAPEX) y los ingresos por ventas se situó en el 15,0%, frente al 9,4% del período del año anterior.

Desarrollo del negocio de la división Bioprocess Solutions

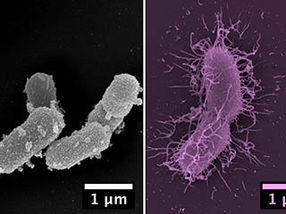

La división Bioprocess Solutions, que ofrece una amplia gama de tecnologías innovadoras para la fabricación de productos biofarmacéuticos y vacunas, se vio especialmente afectada por la normalización de la demanda en el primer trimestre de 2023. Generó unos ingresos por ventas de 695 millones de euros en los tres primeros meses, lo que corresponde a un descenso del 16,1% a tipos de cambio constantes (reportado: -14,7%) respecto al nivel excepcionalmente alto del periodo del año anterior. La contribución al crecimiento de las adquisiciones fue de alrededor de un punto porcentual. Excluyendo el negocio relacionado con Covid-19, el descenso fue de un solo dígito porcentual.

Tras el fuerte crecimiento del año anterior, la entrada de pedidos alcanzó los 576 millones de euros (a tipos de cambio constantes: -36,1%; según datos oficiales: -35,3%) en el primer trimestre. Esto se debió principalmente a la reducción de las existencias que los clientes habían acumulado durante la pandemia.

A la vista del descenso de los ingresos por ventas y del aumento de la base de costes, el EBITDA subyacente de la división se redujo un 26,0%, hasta 217 millones de euros, lo que se tradujo en un margen del 31,2% (periodo anterior: 36,0%).

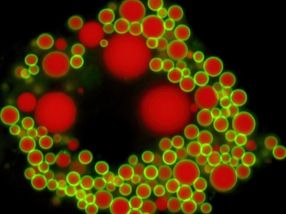

Evolución de la división Productos y Servicios de Laboratorio

La división Lab Products & Services, especializada en la investigación en ciencias de la vida y laboratorios farmacéuticos, generó unos ingresos por ventas de 208 millones de euros en el primer trimestre, casi igualando el alto nivel del periodo del año anterior (en divisas constantes: -2,0%, reportado: -0,9%). Los ingresos por ventas habrían aumentado ligeramente sin tener en cuenta el negocio relacionado con Covid-19, que fue sólo marginal en el trimestre.

La entrada de pedidos se situó en 189 millones de euros (-15,8% a tipos de cambio constantes; según datos comunicados: -15,1%), lo que refleja el actual entorno relativamente incierto, sobre todo para las empresas biotecnológicas en fase inicial.

El EBITDA subyacente de la división fue de 55 millones de euros en los tres primeros meses (-1,7%). Con un 26,3%, el margen correspondiente se acercó al elevado nivel del período del año anterior (26,5%).

Perspectivas para el ejercicio 2023

La dirección confirma sus perspectivas para el ejercicio en curso. En consecuencia, se espera que los ingresos por ventas consolidados aumenten en un porcentaje de un solo dígito. Excluyendo el negocio relacionado con Covid-19, el aumento se situaría en un rango porcentual de un solo dígito. Se prevé que las adquisiciones contribuyan en torno a un punto porcentual al crecimiento, sin incluir en la proyección la compra propuesta de Polyplus. El margen EBITDA subyacente del Grupo debería situarse en torno al nivel del año anterior (33,8%).

En cuanto a la división Bioprocess Solutions, la empresa prevé un crecimiento de los ingresos por ventas de un solo dígito. Excluyendo el negocio relacionado con Covid-19, el aumento se situaría en un rango porcentual de un solo dígito. Se espera que las adquisiciones contribuyan en torno a un punto porcentual al crecimiento, sin incluir en la proyección la compra propuesta de Polyplus. Se prevé que el margen EBITDA subyacente de la división se sitúe en torno al nivel alcanzado en 2022 (35,7%).

Se espera que el crecimiento de los ingresos por ventas en la división de Productos y Servicios de Laboratorio se sitúe en un rango porcentual medio de un solo dígito. Si se excluye el negocio relacionado con Covid-19, el aumento se situaría en un rango porcentual de un solo dígito alto. También se espera que el margen EBITDA subyacente de esta división se sitúe en torno al nivel del año anterior (26,2%).

La empresa prosigue su amplio programa de ampliación de capacidad a medio plazo. En 2023, el ratio de CAPEX debería situarse en torno al 12,5% y el ratio de deuda neta sobre EBITDA subyacente en torno al 1,5%. Las posibles adquisiciones, incluida la propuesta de adquisición de Polyplus, no se incluyen en esta proyección.

Nota: Este artículo ha sido traducido utilizando un sistema informático sin intervención humana. LUMITOS ofrece estas traducciones automáticas para presentar una gama más amplia de noticias de actualidad. Como este artículo ha sido traducido con traducción automática, es posible que contenga errores de vocabulario, sintaxis o gramática. El artículo original en Inglés se puede encontrar aquí.